Dossiers et conseils : Régularisation fiscale

IR 2020 : Case 8UU ou 8TT pré-cochée ? Le fisc certainement informé de l’existence d’un compte à l’étranger

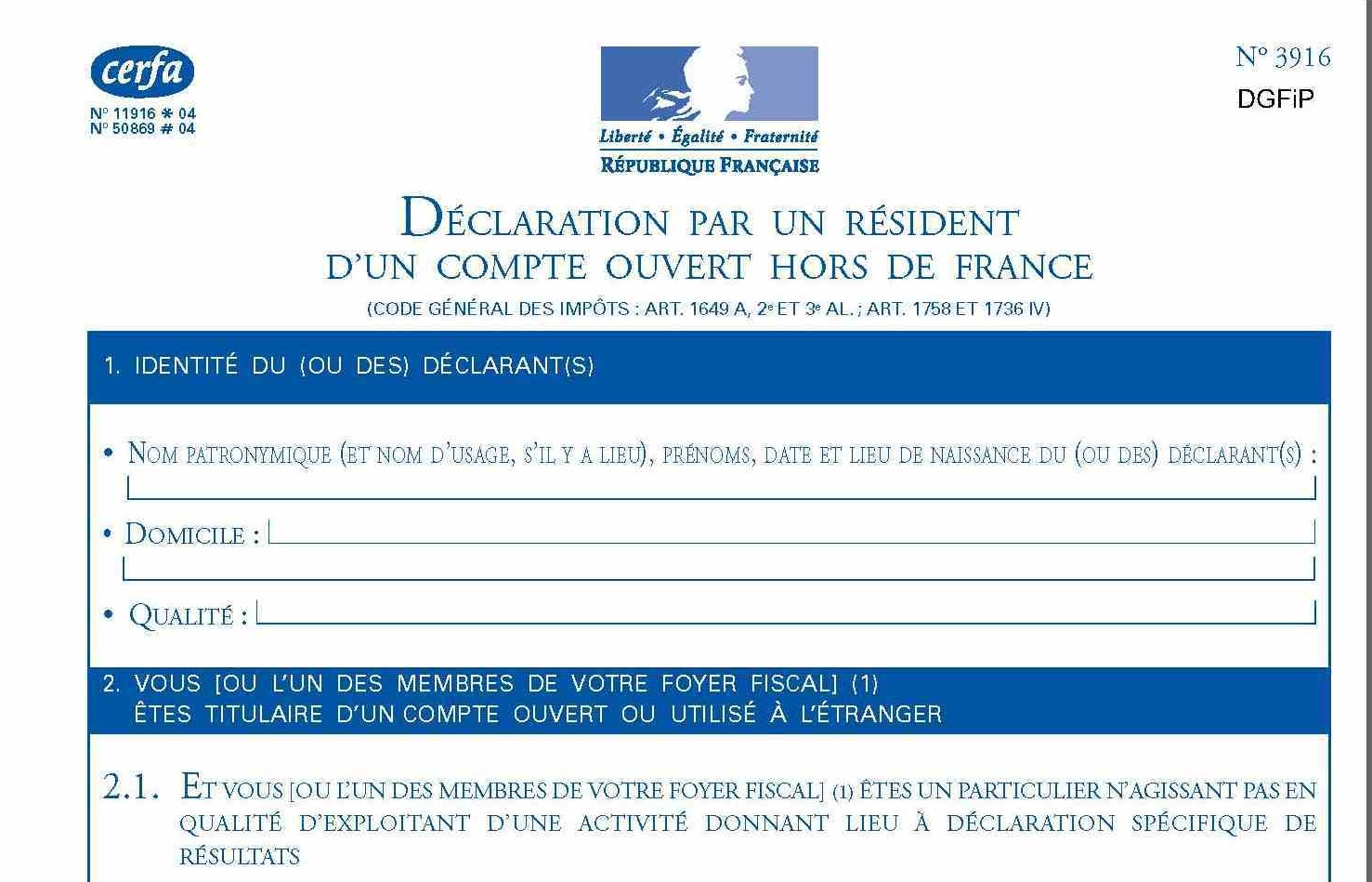

Il n’a pas échappé à certains contribuables que la case 8UU ou 8TT était pré-cochée sur leur déclaration préremplie des revenus perçus en 2019. Cela peut s’expliquer par le report de la mention faite par le contribuable lui-même d’un compte détenu à l’étranger sur la déclaration de revenus de l’année dernière ou, dans le cas contraire, être révélateur de ce que l’administration a eu connaissance de l’existence d’un tel compte au moyen de l’échange automatique d’informations.

Comptes étrangers non déclarés découverts par l’administration : Cas du Crédit Suisse

Fin juin 2017, l’administration fiscale par l’intermédiaire des différentes DIRCOFI a adressé des courriers à certains contribuables leur indiquant qu’ils seraient titulaires d’un compte ouvert auprès du Crédit Suisse et les invitait à prendre contact avec le service expéditeur.

Que faire face à un tel courrier ? Que risquent les contribuables qui feraient les morts et plus généralement que risquent les contribuables titulaires d’un compte à l’étranger non déclaré découvert par le fisc ?

Echange automatique d'informations et échange de renseignements en matière fiscale

Article mis à jour le 13 septembre 2016.

La mise en œuvre prochaine de l’échange automatique de renseignements, en fait l’échange automatique d’informations bancaires, applicable avec la Suisse en 2018, sur la base des informations relatives à 2017, mais aussi l’avenant du 25 juin 2014 signé entre la France et la Suisse relatif à l’échange de renseignements sur demande pourraient conduire des contribuables français, titulaires de comptes bancaires non déclarés détenus à l’étranger notamment en Suisse et encore réticents à la régularisation fiscale, à l’accepter de mauvaise grâce, à défaut d’accepter de transférer leurs avoirs dans des pays exotiques, ce qui pourrait toutefois ne pas les mettre à l’abri de l’administration fiscale.

En effet, les contribuables, ayant clos un compte en Suisse et pensant ainsi échapper à l’échange automatique, pourraient se voir rattraper par l’échange de renseignements sur demande au titre des demandes groupées prévues par l’avenant du 25 juin 2014.

Notre intervention et nos honoraires pour le traitement d’une régularisation fiscale de compte à l’étranger

Les conditions et les modalités des régularisations fiscales des comptes étrangers non déclarés sont abondamment commentés sur le net et notamment sur notre site dans nos différents dossiers sur cette thématique, si bien que les contribuables au fait de la fiscalité peuvent s’en sortir seuls. Pour autant, l’intervention de notre cabinet d’avocats peut présenter un intérêt en termes de temps passé et de coût.

Nous vous présentons les modalités et les conditions de notre intervention.

Modalités pratiques de la régularisation fiscale

Certains contribuables détenteurs de comptes à l’étranger non déclarés et non encore régularisés s’interrogent sur le procédé à suivre pour mettre en conformité leur situation fiscale.

Fort de notre expérience en la matière avec plus d’une centaine de dossiers traités, nous vous exposons les modalités pratiques de la procédure de régularisation en application des dispositions actualisées de la circulaire Cazeneuve du 21 juin 2013 et vous proposons quelques conseils à suivre dans votre démarche.

10/01/2014 - Exemples du coût de la régularisation fiscale des comptes à l’étranger

28/04/2019 - Régularisation fiscale des comptes bancaires étrangers

Simulateurs correspondant à la catégorie :

Régularisation fiscale

>> Simulation IR

>> Simulation Plus-value mobilière

Liste des dossiers par catégorie

Optimisation fiscale cession entreprises

Les différentes possibilité d'optimiser la fiscalité sur la cession d'entreprise

Optimiser la fiscalité de la cession d’entreprise par une donation (Partie 1/2)

Optimiser la fiscalité de la cession d’entreprise par une donation en chiffres (Partie 2/2)

Acquisitions immobilieres

Fiscalité de l’investissement locatif professionnel : Modalités d’acquisition

Valorisation de l’usufruit de parts de SCI, les problématiques en suspens

Valorisation de l’usufruit temporaire et détermination de sa valeur économique

Quel régime fiscal choisir pour un investissement locatif ?

Nos schémas d’optimisation fiscale d’acquisition immobilière

Calcul des plus-values immobilières

Quel avenir pour le démembrement temporaire de propriété ?

Acquisition en démembrement : Il va être difficile d'acquérir un usufruit temporaire.

Le démembrement de parts de SCI

Le démembrement de propriété comme moyen d’acquisition d’immobilier d’entreprise (Partie 1/2)

Le démembrement de propriété comme moyen d’acquisition d’immobilier d’entreprise, en chiffres (Partie 2/2)

Acquisition d'immobilier d'entreprise, quelle solution choisir ?

optimisation remuneration des dirigeants

Les aspects retraite et prévoyance sur le choix du régime social du dirigeant

Optimisation de la rémunération du dirigeant

La SAS à l’IR

Choix entre la flat tax (Prélèvement Forfaitaire Unique PFU) ou barème progressif de l’IR ?

Rémunération des dirigeants et flat tax sur dividendes

Rémunération du dirigeant - Choix du statut social et dividendes

Optimisation de la rémunération du gérant majoritaire de SARL

Contribution exceptionnelle sur les hauts revenus (CEHR) et possibilités de dégrèvement sur 2011

Charges sociales sur dividendes, la transformation en SAS, fausse bonne idée

Contribution exceptionnelle sur les hauts revenus (CEHR) et revenus exceptionnels

Conseil et actualites

Les exonérations de l'Impot sur la Fortune Immobilière (IFI) : les biens immobiliers d'entreprise

L'Impôt sur la fortune immobilière (IFI)

Prélèvement à la source et année blanche : Le CIMR

Comment optimiser le prélèvement à la source et l’année blanche

Le prélèvement à la source

Calcul et imposition des plus-values mobilières

Fiscalité des SCI